תוכן עניינים

- שלב 0: הכנה ותכנון פיננסי

- שלב 1: קבלת אישור עקרוני

- שלב 2: בחירת הנכס וניהול משא ומתן

- שלב 3: פתיחת תיק וביצוע

- שלב 4: קבלת הכסף ומעקב

- ציר זמן: כמה זמן לוקח כל התהליך?

- טעויות נפוצות שיש להימנע מהן

רכישת דירה היא אחת ההחלטות הכלכליות המשמעותיות ביותר בחיינו, ותהליך קבלת המשכנתא מהווה חלק מרכזי ובלתי נפרד ממנה. מדובר במסע מורכב, הכולל שלבים רבים, בירוקרטיה ומושגים פיננסיים שאינם מוכרים לכולם. הבנה מעמיקה של התהליך, החל מההכנות המוקדמות ועד לקבלת המפתח, יכולה לחסוך לכם עשרות ואף מאות אלפי שקלים, ולהפוך את החוויה לפחות מלחיצה ויותר בטוחה.

לקיחת משכנתא היא צעד כלכלי משמעותי. תכנון נכון יכול לחסוך עד מאות אלפי שקלים בהלוואה. לכן, חשוב להכיר היטב את תנאי ההלוואה ולהיות מודעים לכל האפשרויות העומדות בפניכם.

במדריך זה נפרק את תהליך קבלת המשכנתא לשלבים ברורים, נסביר מה נדרש מכם בכל שלב, נצביע על נקודות קריטיות ונספק טיפים שיעזרו לכם לנווט את הדרך בהצלחה אל דירת חלומותיכם בשנת 2025.

שלב 0: הכנה ותכנון פיננסי

לפני שאתם בכלל פונים לבנק, השלב החשוב ביותר הוא עבודת הכנה יסודית. תכנון פיננסי נכון הוא הבסיס לקבלת משכנתא בתנאים טובים ולעמידה בהחזרים לאורך שנים. החיים דינמיים, ושינויים כמו הרחבת המשפחה או שינוי תעסוקתי ישפיעו על יכולתכם הכלכלית. תכנון מוקדם יאפשר לכם להתכונן לשינויים עתידיים כאלה.

הערכת הון עצמי ויכולת החזר

הון עצמי הוא הסכום שתביאו "מהבית" לרכישת הדירה. על פי מגבלות בנק ישראל, ברכישת דירה ראשונה ויחידה, תוכלו לקבל מימון של עד 75% משווי הדירה. המשמעות היא שתצטרכו הון עצמי של לפחות 25% משווי הנכס. עבור משפרי דיור, אחוז המימון המקסימלי הוא 70%, ועבור דירה להשקעה (דירה שנייה ומעלה), המימון יורד ל-50% בהתאם להנחיות בנק ישראל.

בנוסף, חשבו מהו ההחזר החודשי שתוכלו לעמוד בו בנוחות. כלל אצבע מקובל הוא שההחזר החודשי לא יעלה על כ-30% מההכנסה הפנויה שלכם. קביעת החזר חודשי נמוך מדי עלולה להאריך את תקופת המשכנתא ולייקר אותה משמעותית בגלל הריבית.

הוצאות נלוות שיש לקחת בחשבון

מחיר הדירה הוא לא ההוצאה היחידה. ישנן הוצאות נלוות רבות שיש לתקצב מראש, אשר יכולות להצטבר לסכומים משמעותיים. התעלמות מהן היא טעות נפוצה. התעלמות מהוצאות נלוות היא טעות נפוצה. ההוצאות כוללות:

- מס רכישה: מס מדורג המחושב כאחוז ממחיר הדירה.

- שכר טרחת עורך דין: בדרך כלל 0.5%-1.5% משווי העסקה.

- דמי תיווך: כ-2% משווי העסקה, בתוספת מע"מ.

- שמאות: עלות של כמה מאות עד אלפי שקלים, תלוי בבנק ובשמאי.

- עמלת פתיחת תיק בבנק: עד 360 ש"ח, על פי חוק. מקור: כל-זכות.

- עלויות רישום בטאבו והערת אזהרה.

- הוצאות מעבר דירה, שיפוצים וריהוט.

סוגי משכנתאות ורגולציה

בישראל קיימים שני סוגים עיקריים של משכנתאות: משכנתא בנקאית (מסחרית), הניתנת על ידי הבנקים בתנאי שוק, ומשכנתא מסובסדת, הניתנת בסיוע משרד הבינוי והשיכון לאוכלוסיות זכאיות. רוב המשכנתאות הנלקחות הן בנקאיות. חשוב להכיר את מגבלות בנק ישראל, הקובעות כללים למבנה המשכנתא. למשל, לפחות שליש מסכום המשכנתא חייב להיות במסלול ריבית קבועה, ולא ניתן לקחת יותר משני שליש מהסכום במסלולי ריבית משתנה. מגבלות אלו נועדו להפחית את הסיכון ללווים.

שלב 1: קבלת אישור עקרוני

לאחר שהערכתם את יכולותיכם הפיננסיות, הגיע הזמן לפנות לבנקים. השלב הראשון והרשמי בתהליך הוא קבלת "אישור עקרוני" – התחייבות ראשונית של הבנק להעמיד לרשותכם הלוואה בסכום מסוים.

מהו אישור עקרוני ולמה הוא חשוב?

אישור עקרוני הוא מסמך שבו הבנק, לאחר בחינה ראשונית של נתוניכם הפיננסיים, מאשר באופן עקרוני את הסכום המקסימלי שהוא מוכן להלוות לכם. אישור זה חיוני מכמה סיבות:

- הוא נותן לכם מסגרת תקציב ריאלית לחיפוש דירה.

- הוא מהווה אסמכתא לרצינותכם בפני מוכרי דירות.

- הוא נקודת הפתיחה למשא ומתן על תנאי המשכנתא.

חשוב לדעת: האישור העקרוני תקף לזמן מוגבל, בדרך כלל 24 ימים, והוא מותנה באימות הנתונים שמסרתם. מומלץ לפנות ל-3-4 בנקים במקביל כדי לקבל מספר אישורים עקרוניים ולהתחיל להשוות ביניהם. פנייה למספר בנקים היא המפתח למשא ומתן מוצלח.

המסמכים הנדרשים לאישור עקרוני

כדי לקבל אישור עקרוני, תצטרכו להציג לבנק מסמכים המעידים על זהותכם, הכנסותיכם והתנהלותכם הפיננסית. הגשת בקשה למשכנתא כרוכה במילוי פרטים והמצאת מסמכים שונים. הכנה מראש של כל המסמכים תזרז את התהליך. הרשימה הבסיסית כוללת:

- מסמכי זיהוי: צילום תעודת זהות + ספח של כל הלווים.

- הוכחת הכנסות:

- שכירים: 3 תלושי שכר אחרונים.

- עצמאים: שומת מס אחרונה ואישור רואה חשבון על הכנסות.

- מידע פיננסי: תדפיסי עו"ש מכל חשבונות הבנק ל-3 החודשים האחרונים. מסמכים אלו מאפשרים לבנק להעריך את יכולת ההחזר שלכם.

שלב 2: בחירת הנכס וניהול משא ומתן

עם אישור עקרוני ביד, אתם יכולים להתחיל בחיפוש הדירה בביטחון רב יותר. לאחר שמצאתם נכס פוטנציאלי, מתחיל השלב המכריע של המשא ומתן מול הבנקים על תנאי המשכנתא עצמה.

חשיבותה של שמאות מקדימה

לפני החתימה על חוזה הרכישה, במקרים מסוימים כדאי לשקול הזמנת שמאי מקרקעין להערכת שווי מקדימה. הדבר חשוב במיוחד אם אתם לוקחים מימון בשיעור מקסימלי (75%). הסיבה: הבנק מעניק משכנתא על בסיס הערכת השמאי מטעמו, ולאו דווקא על פי מחיר החוזה. אם השמאי יעריך את הנכס בסכום נמוך ממחיר הרכישה, אתם עלולים למצוא את עצמכם בפער מימון.

שמאות מקדימה מומלצת במקרים של: חריגות בנייה, בעיות רישום, או כאשר מחיר הדירה נראה גבוה ביחס לשוק. שמאי מקדים יכול לחסוך הפתעות לא נעימות ולמנוע מצב בו לא תוכלו לשלם למוכר.

בניית תמהיל משכנתא וניהול מו"מ על ריביות

זהו לב התהליך, והמקום בו תוכלו לחסוך הכי הרבה כסף. טעות נפוצה היא להתמקד רק במשא ומתן על גובה הריבית. תמהיל המשכנתא הוא המרכיב החשוב ביותר, שכן הוא קובע כיצד ההלוואה "תתנהג" לאורך השנים. התמהיל הוא שילוב של מסלולי הלוואה שונים (ריבית קבועה צמודה, קבועה לא צמודה, ריבית פריים, ריבית משתנה וכו').

האסטרטגיה הנכונה:

- בניית תמהיל מותאם אישית: בנו תמהיל שמתאים למצבכם הכלכלי, לתכניות העתידיות שלכם ולרמת הסיכון שאתם מוכנים לקחת. מומלץ להיעזר ביועץ משכנתאות מקצועי בשלב זה.

- ניהול משא ומתן: עם התמהיל שבניתם, פנו למספר בנקים ובקשו הצעות מחיר. אל תהססו להציג לבנק אחד הצעה טובה יותר שקיבלתם מבנק אחר. הצגת הצעות מתחרות היא כלי יעיל לשיפור תנאים.

בחירת הבנק וההצעה הסופית

לאחר סבבי המשא ומתן, בחרו את ההצעה המשתלמת ביותר עבורכם. אל תסתכלו רק על הריבית הנמוכה ביותר, אלא על מכלול התנאים: התמהיל, נקודות יציאה ללא קנסות, גמישות ועוד. לאחר שבחרתם, הבנק ינפיק לכם הצעה סופית ומחייבת, ואתם תתקדמו לשלב פתיחת התיק.

שלב 3: פתיחת תיק וביצוע

בשלב זה, לאחר שבחרתם את הבנק וההצעה, התהליך הופך לרשמי. תתבקשו להגיע לסניף הבנק כדי לפתוח תיק משכנתא ולהתחיל בתהליך הבירוקרטי של מתן הביטחונות להלוואה.

שלב הביטחונות: שמאות, ביטוחים ורישומים

כדי לקבל את הכסף, הבנק דורש ביטחונות שיבטיחו את החזר ההלוואה. שלב זה, המכונה "שלב המשימות", כולל מספר פעולות הכרחיות:

- שמאות מטעם הבנק: הבנק ישלח שמאי מטעמו (מתוך רשימה מאושרת) כדי לאשר את שווי הנכס. זוהי דרישה של הבנק לאימות ערך הבטוחה.

- ביטוחים: תתבקשו לרכוש שני סוגי ביטוחים:

- ביטוח חיים: מבטיח שבמקרה פטירה של אחד הלווים, חברת הביטוח תסלק את יתרת המשכנתא.

- ביטוח נכס (מבנה): מכסה נזקים פיזיים למבנה הדירה (כמו שריפה או רעידת אדמה).

- רישום הערת אזהרה: עורך הדין שלכם ירשום בטאבו הערת אזהרה לטובתכם (כקונים) ולטובת הבנק המלווה. הערה זו "משריינת" את זכויותיכם בנכס.

- חתימה על שטרי משכנתא: תחתמו על מסמכים משפטיים המאפשרים לבנק לרשום משכנתא על הנכס.

חשוב לדעת: מרגע החתימה על מסמכי ההלוואה, עומדים לרשותכם 24 ימים להשלמת כל דרישות הביטחונות. במהלך תקופה זו, הבנק מתחייב לשמור על הריבית שהובטחה. תכנון זמנים יעיל בשלב זה הוא קריטי.

רישום משכנתא: טאבו, רמ"י או חברה משכנת

רישום המשכנתא הוא הפעולה המשפטית שבה הנכס משועבד רשמית לבנק כבטוחה להלוואה. פעולה זו מעניקה לבנק זכות קניינית בנכס, המקנה לו קדימות על פני נושים אחרים. הרישום הופך את זכות הבנק לתקפה כלפי כל העולם. הרישום מתבצע בגוף המנהל את רישום הזכויות בנכס:

- לשכת רישום המקרקעין (טאבו): עבור רוב הנכסים הרשומים בישראל. השירות מאפשר רישום משכנתא על זכות רשומה בפנקסי המקרקעין.

- רשות מקרקעי ישראל (רמ"י): עבור נכסים על אדמות מדינה שטרם נרשמו בטאבו.

- חברה משכנת: עבור דירות מקבלן בפרויקטים חדשים, שטרם נרשמו כיחידות נפרדות.

שלב 4: קבלת הכסף ומעקב

זהו השלב האחרון והמרגש, בו העסקה יוצאת לפועל והאחריות על ניהול ההלוואה עוברת אליכם.

העברת כספי המשכנתא למוכר

לאחר שהשלמתם את כל דרישות הביטחונות והצגתם לבנק את כל האישורים הנדרשים, הבנק יעביר את כספי ההלוואה ישירות לחשבון הנאמנות של עורך הדין המייצג בעסקה, או ישירות לחשבון המוכר, בהתאם לחוזה המכר. זהו הרגע בו המשכנתא מבוצעת בפועל.

ניהול ומעקב אחר המשכנתא

קבלת הכסף היא לא סוף הסיפור. מכאן ואילך, אתם אחראים על תשלום ההחזר החודשי מדי חודש, למשך כל תקופת ההלוואה. חשוב לעקוב באופן שוטף אחר ההחזרים ולוודא שהם מתבצעים בזמן. מעקב קבוע הוא חלק מהתכנון הכלכלי השוטף. בנוסף, כדאי לבדוק מדי כמה שנים את תנאי השוק ואת מצבכם הפיננסי, ולשקול אפשרות של מיחזור משכנתא – החלפת המשכנתא הקיימת בחדשה בתנאים טובים יותר.

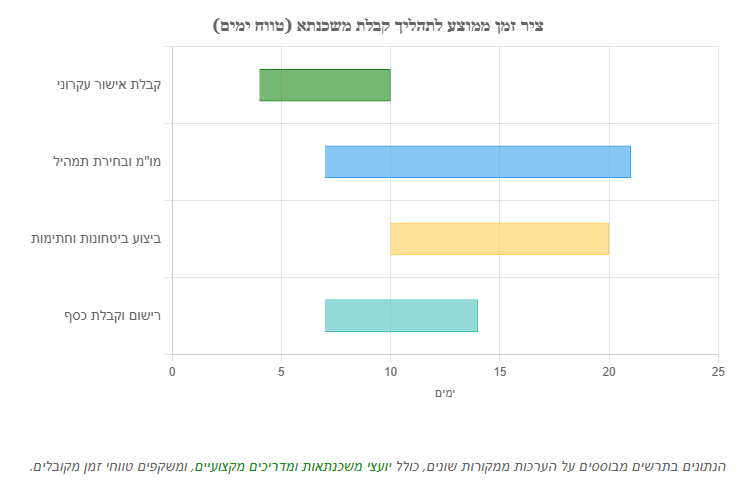

ציר זמן: כמה זמן לוקח כל התהליך?

אחת השאלות הנפוצות ביותר היא "כמה זמן כל זה לוקח?". התשובה תלויה בגורמים רבים, כמו מורכבות העסקה, זמינות הבנקאים והיעילות שלכם בהמצאת המסמכים. עם זאת, ניתן להעריך את לוחות הזמנים הממוצעים לכל שלב.

תהליך לקיחת משכנתא אורך בממוצע בין 45 ל-90 יום. מומלץ להתחיל את התהליך לפחות חודשיים לפני מועד התשלום הראשון שנקבע בחוזה.

התרשים הבא מציג את חלוקת הזמן הממוצעת בין השלבים המרכזיים של התהליך:

טעויות נפוצות שיש להימנע מהן

הדרך למשכנתא רצופה מהמורות, ולווים רבים עושים טעויות שעלולות לעלות להם ביוקר. מודעות לטעויות אלו היא הצעד הראשון במניעתן.

- לקיחת משכנתא גבוהה מדי: רק כי הבנק אישר סכום מסוים, אין זה אומר שכדאי לקחת את כולו. חשבו היטב כמה אתם יכולים להרשות לעצמכם.

- ויתור על סקר שוק: פנייה לבנק אחד בלבד (בדרך כלל הבנק בו מתנהל החשבון) היא טעות קריטית. ברוב המקרים, תקבלו הצעה המשתלמת יותר לבנק מאשר לכם.

- התמקדות בריבית בלבד: כאמור, תמהיל המשכנתא חשוב לא פחות, אם לא יותר, מהריבית.

- קביעת החזר חודשי נמוך מדי: טעות שמובילה להארכת תקופת ההלוואה ולתשלום ריבית כוללת גבוהה בהרבה. זוהי אחת הנקודות המסוכנות ביותר בתהליך.

- הימנעות מייעוץ מקצועי: התנהלות כלכלית של חברים או משפחה אינה דומה לשלכם. יועץ משכנתאות אובייקטיבי יכול להתאים לכם פתרון אישי ולחסוך כסף רב.

סיכום ומסקנות

תהליך קבלת המשכנתא הוא מרתון, לא ספרינט. הוא דורש סבלנות, הכנה מוקדמת, למידה והבנה. כל שלב בתהליך, החל מהתכנון הפיננסי, דרך המשא ומתן האינטנסיבי ועד לביצוע הרישומים, טומן בחובו הזדמנויות לחיסכון וסיכונים שיש לנהל.

המסר החשוב ביותר הוא לקחת שליטה על התהליך. אל תהיו פסיביים ואל תסתמכו רק על הבנקאי, שתפקידו לייצג את האינטרסים של הבנק. ערכו סקר שוק מקיף, השוו הצעות, אל תחששו לשאול שאלות ולהתמקח, ושקלו ברצינות להיעזר באיש מקצוע שילווה אתכם. השקעה קטנה בייעוץ מקצועי בתחילת הדרך יכולה להניב תשואה אדירה לאורך עשרות השנים הבאות.